Article de Bloomberg, publié le 3 août 2016 :

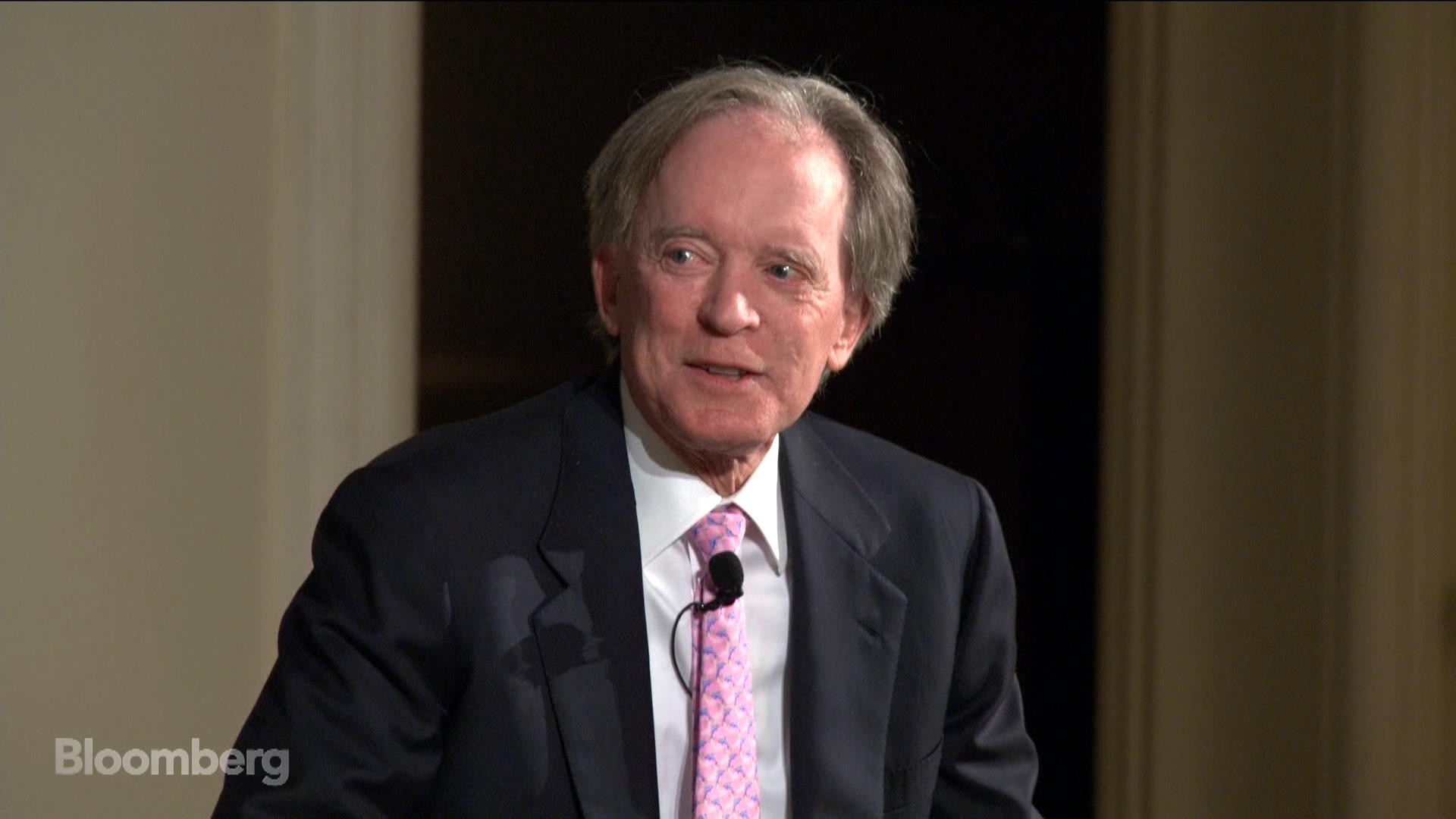

« Le gestionnaire Bill Gross affirme que les investisseurs devraient privilégier l’or et l’immobilier tout en évitant la plupart des actions ainsi que les obligations, s’échangeant à des prix surévalués.

« Je n’aime pas les obligations, je n’aime pas la plupart des actions, je n’aime pas le capital-investissement, » a écrit Gross, responsable du Janus Global Unconstrained Bond Fund (1,5 milliard de dollars), dans sa lettre mensuelle d’information de mercredi. « Les actifs tangibles comme le foncier, l’or et les moyens de production à prix réduit sont les catégories d’actifs à privilégier. »

Cet avis se fait l’écho des craintes exprimées par des gestionnaires comme Tad Rivelle du TCW Group et Howard Marks d’Oaktree Capital Group LLC alors que les actions ont atteint des niveaux records et que les taux obligataires ont plongé à des plus bas historiques dans le contexte d’une croissance faiblarde. « Vendez tout », a déclaré à Reuters la semaine dernière Jeffrey Gundlach, de DoubleLine Capital. « En ce moment, rien n’est attractif ».

Les actifs à considérer sont ceux qui n’ont pas été achetés par les banques centrales, a déclaré Gross mercredi à Bloomberg TV. « Les banques centrales n’ont pas acheté beaucoup d’or, » a-t-il déclaré. « Jusqu’à présent, elles n’ont pas acheté d’immobilier. »

Construire l’Amérique

Les dépenses dans l’infrastructure et d’autres types de plans de relance budgétaire pourraient être privilégiés lorsque les banques centrales seront à court d’outils, a déclaré Gross mercredi à CNBC. À ce titre, il y a par exemple l’introduction au Japon, la semaine dernière, de versements d’argent aux citoyens à bas revenus, un type de parachutage d’argent par hélicoptère, a-t-il déclaré. Le Congrès américain, même s’il est contrôlé par les Républicains, est peu susceptible de s’opposer à des dépenses orientées dans l’infrastructure.

« Je pense que nous penchons dans cette direction, pas seulement aux États-Unis mais aussi à l’échelle mondiale, » a déclaré Gross. (…)

Le fond de Gross a généré un rendement de 3,9 % entre le 1er janvier et le 2 août, faisant mieux que 68 % de ses pairs suivis par Bloomberg. (…)

Obligations, un rendement trop faible

« La faiblesse record des rendements des obligations d’État ne vaut pas le risque, elles ne sont donc pas en tête de ma liste de shopping ; c’est trop risqué, » a écrit Gross dans un communiqué publié mardi par Old Mutual Global Investors. « Ces taux bas signifient que les obligations sont particulièrement vulnérables car une petite augmentation peut engendrer un déclin important du prix. »

Dans ses perspectives d’août pour Janus Capital Group Inc., Gross a déclaré que le système financier ne s’effondrera pas immédiatement. Mais le temps viendra lorsque « les actifs de placement poseront un risque trop élevé par rapport à un rendement trop faible. »

Les taux planchers handicapent déjà les banques, les compagnies d’assurances, les caisses de retraite et les épargnants, d’après Gross. Les banques centrales ne savent plus que faire après leurs efforts visant à stimuler l’économie en achetant des obligations d’État et d’autres investissements, efforts qui ont échoué à prouver leur efficacité. »