Voici un nouvel article magistral de Jim Rickards, publié le 1er octobre 2015 sur DailyReckoning.com, qui parvient à expliquer en 1500 mots pourquoi les QE de la Fed n’ont pas créé d’inflation, pourquoi elle finira par en produire et comment elle pourrait se retrouver contrainte à réévaluer fortement le cours de l’or pour y parvenir :

« L’incapacité de la Fed à créer de l’inflation est l’une des énigmes de sa politique monétaire des 8 dernières années. Pour la plupart d’entre nous, ce fait est étrange. Les gens associent l’inflation aux politiques monétaires erronées des banques centrales, et plus particulièrement de la Fed.

Pourquoi les QE n’ont pas créé d’inflation ?

La « création monétaire » est perçue comme menant tout droit à l’inflation. La Fed a créé presque 4 trillions de dollars depuis 2008. Pourtant, l’inflation (telle que rapportée par les statistiques officielles en tout cas) est à peine perceptible. Alors que tant d’argent a été créé, où est l’inflation ?

Il y a plusieurs réponses à cette énigme. La première est que la Fed a créé de l’argent mais que celui-ci n’est pas prêté ou dépensé. Les banques sont réticentes à octroyer des crédits tandis que les consommateurs ne souhaitent pas emprunter.

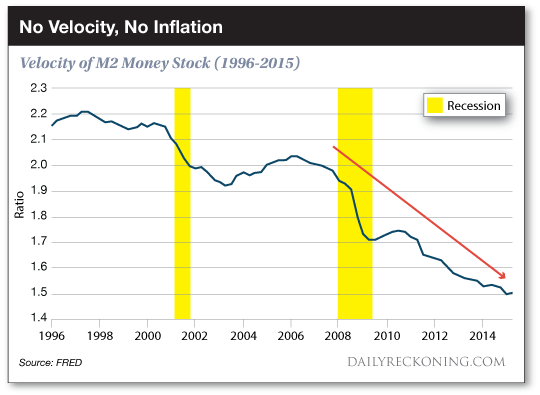

En fait, le secteur privé dans l’ensemble a réduit sa voilure en vendant des actifs et en remboursant de la dette même si la dette publique augmente. La vitesse à laquelle les consommateurs dépensent de l’argent (la vélocité de la monnaie, en jargon technique) a coulé comme une pierre.

La divergence entre la création monétaire et son utilisation est observable clairement sur le graphique ci-dessus et ci-dessous.

En en-tête, le graphique montre l’augmentation de la base monétaire de la Fed depuis 1996. De 1996 à 2008, elle a augmenté de façon régulière, exactement comme l’avaient préconisé Milton Friedman et d’autres monétaristes à partir des années 70.

À partir de 2008, la masse monétaire « a bondi à la verticale » suite aux 3 programmes d’assouplissement quantitatif (QE) de création monétaire de la Fed.

Le graphique ci-dessous montre le déclin de la vélocité de la monnaie durant la même période. En fait, la création monétaire de 2008-2015 fut annulée par le déclin de la vélocité qui a eu lieu simultanément. Résultat des courses, nous n’avons quasi pas eu d’inflation.

La base monétaire américaine du premier graphique a augmenté de 800 milliards en 2008 à plus de 4 trillions aujourd’hui tandis que la vélocité de la monnaie s’est effondrée.

Une simple augmentation de la masse monétaire ne génère pas d’inflation. Pour qu’elle se manifeste, l’argent doit être emprunté et dépensé. L’absence de crédit et de consommation (illustrée par le déclin de la vélocité) est l’une des raisons qui expliquent pourquoi la désinflation et la déflation ont pris le dessus sur l’inflation.

Les lourdes tendances déflationnistes plombent la croissance mondiale

Les lourdes tendances déflationnistes qui pèsent sur la planète sont la seconde raison qui explique l’absence d’inflation. Ces tendances sont principalement d’ordres démographique et technologique. Le rythme d’accroissement de la population mondiale a atteint un pic en 1995. Aujourd’hui, les populations du Japon, de la Russie et de l’Europe sont en déclin (note : ce qui explique en grande partie pourquoi l’Europe souhaite accueillir à bras ouverts les « migrants »). Les populations d’autres pays hors Afrique et Moyen-Orient stagnent également.

Une population en berne signifie moins de demande globale pour les biens et des services. Les progrès technologiques et les hausses de productivité découlant de l’analyse prédictive ont réduit les coûts de tout, de la gestion des inventaires à la logistique. Cette combinaison de demande en baisse et de productivité supérieure fait baisser les prix.

La dernière raison est la globalisation. La capacité des sociétés multinationales à implanter leurs usines et à obtenir des ressources n’importe où dans le monde ont augmenté le réservoir de main-d’œuvre disponible.

Les chaînes logistiques mondiales et autres techniques avancées signifient que des produits comme les smartphones sont créés avec une technologie américaine, des écrans allemands, des semi-conducteurs coréens et un assemblage chinois. Ces produits sont ensuite vendus partout dans le monde, de l’Inde à l’Islande. Pourtant, la plupart des travailleurs de la chaîne logistique sont peu rémunérés par rapport à la valeur qu’ils ajoutent à la chaîne.

Ces tendances déflationnistes créent un problème majeur pour la Fed. Les gouvernements doivent créer de l’inflation afin de réduire le poids réel de leur dette. L’inflation créée également des revenus nominaux, si pas réels. Ces augmentations nominales peuvent être taxées.

Une déflation persistante augmente la valeur de la dette et diminue les revenus fiscaux de telle façon qu’elle pourrait mettre les gouvernements en faillite. Les gouvernements sont donc de fervents partisans de l’inflation et ils comptent sur les banques centrales pour en créer.

Inflation : pour l’instant, la Fed est impuissante

Durant les 8 dernières années, la Fed a exploité toutes les ficelles à sa disposition pour créer de l’inflation. Elle a baissé ses taux, créé de la monnaie, s’est engagée dans la guerre des devises, a promis de ne pas augmenter les taux à l’avenir, a implémenté l’opération Twist et s’est fixé des objectifs de PIB nominaux. Toutes ces méthodes ont échoué. (…)

Je m’attends à ce que la Fed fasse demi-tour pour proposer à nouveau une politique accommodante, probablement avec de nouvelles promesses de ne pas augmenter les taux et un dollar meilleur marché. Si je me trompe et que la Fed finit par augmenter ses taux, la déflation s’empirera et une récession mondiale apparaîtra.

Vouloir créer de l’inflation et ne pas y parvenir est le pire cauchemar d’une banque centrale. Toutes les tentatives de la Fed ont échoué. Lui reste-t-elle un lapin à sortir de son chapeau ?

En fait, oui. La Fed peut provoquer une inflation massive en 15 minutes. Il lui suffit d’organiser une réunion de son comité, de voter une nouvelle politique et de sortir de la pièce en annonçant au monde entier qu’avec effet immédiat, le cours de l’or est désormais de 5000 $ par once.

La Fed peut imposer ce nouveau prix en utilisant l’or du Trésor de Fort Knox et des grandes banques américaines afin de conduire des opérations sur les marchés ouverts en devenant acheteur à 4950 $ l’once ou moins et vendeur à 5050 $ ou plus.

Les achats peuvent être financés par de la création monétaire tandis que celle-ci peut être réduite durant les ventes. C’est exactement ce que fait la Fed aujourd’hui sur le marché obligataire avec un QE. La Fed ne ferait que substituer les obligations par l’or. La Fed fixerait un objectif de valorisation de l’or au lieu d’un objectif de taux.

Bien sûr, l’objectif du cours de l’or à 5000 $ n’est pas de récompenser les investisseurs du métal jaune. L’objectif est de créer une hausse généralisée des prix. Une augmentation du cours de l’or de 1.000 à 5.000 $ représentant une dévaluation du dollar de 80 %.

Cette dévaluation provoquerait une hausse des prix en dollars. Le baril de pétrole serait à 400 $, l’essence à 10 $ le gallon à la pompe etc. Et voilà, une inflation massive en 15 minutes, le temps nécessaire pour un vote.

Les USA ont réévalué l’or par rapport au dollar 2 fois durant ce siècle

Vous pensez que la Fed ne fera jamais une chose pareille ? Durant les 80 dernières années, c’est pourtant arrivé 2 fois.

La première fut en 1933 lorsque le président Roosevelt réévalua le cours de l’or de 20,67 dollars à 35 $, soit une augmentation de presque 75 % du cours de l’or en dollars. Il le fit pour casser la déflation de la Grande Dépression, et cela a marché. La croissance de l’économie fut soutenue entre 1934 et 1936.

La seconde fois fut dans les années 70 lorsque le président Nixon mit fin à la convertibilité du dollar en or. Nixon ne souhaitait pas créer de l’inflation, mais cela est quand même arrivé : l’or est passé de 35 à 800 $ en moins de 8 ans, soit une augmentation de 2200 %. L’inflation en dollars fut de plus de 50 % entre 1977 et 1981. La valeur du dollar fut divisée par 2 durant ces 5 années.

L’histoire montre qu’augmenter le cours de l’or en dollars est la façon la plus rapide de créer de l’inflation généralisée. Si les marchés ne le font pas, le gouvernement peut le faire. Cela marche à tous les coups.

L’histoire montre aussi que l’or augmente aussi bien durant les périodes d’inflation (dans les années 70) que de déflation (les années 30). Lorsque la déflation part en vrille, comme ce fut le cas dans les années 30 et comme cela pourrait se reproduire, le gouvernement augmente le prix de l’or afin de casser la dynamique déflationniste. Ils n’ont pas le choix sinon la déflation met le pays en faillite.

M’attends-je à ce que la déflation dégénère sous peu ? En fait, non. Les forces déflationnistes sont fortes en ce moment, mais je m’attends à ce que la Fed finisse par obtenir l’inflation souhaitée, probablement avec la promesse de ne pas bouger les taux, la guerre des devises et les taux négatifs.

Lorsque ces politiques seront mises en place, l’or augmentera. Cependant, si la déflation devait toujours l’emporter, l’or finirait tout de même par grimper si la Fed décidait de le réévaluer après que toutes ses tentatives aient échoué.

Ce qui fait de l’or l’actif « toute saison » ultime. L’or augmente durant les épisodes d’inflation et de déflation extrêmes. Très peu de classes d’actifs se comportent bien dans ces 2 scénarios opposés. Vu qu’ils sont tous les 2 possibles aujourd’hui, l’or est indispensable dans tout portefeuille pour se protéger de ces extrêmes. »